(一)产业结构对资本产出比影响的理论分析

不同产业具有不同的资本有机构成。比如第一产业以农业为主,农业耕作主要由劳动力完成,目前随着机械化的发展,虽然也增加了一些资本投入,但相对于其他产业,依然属于少资本、多劳动的产业,资本有机构成非常低。第二产业主要是工业,对生产资料的需求比较大,比如土地、厂房、设备等,所以具有较高的不变资本,相对于第一产业,资本有机构成提高。第三产业以服务业为主,随着国家近年来大力扶持第三产业政策的实施,对第三产业的投资力度逐渐加大,从而形成了大量资本,所以第三产业的资本有机构成也相对较高。

产业结构升级必然会导致整体资本有机构成的提高,反映到生产函数中为K/L上升。同时,产业结构升级也会导致经济整体的资本产出比上升,随着产业结构的升级,第一产业比重逐渐降低,第三产业比重逐渐升高,资源逐渐流向高资本产出比产业,这势必会在一定程度上造成整体资本产出比的上升,也就是说,产业结构升级会在一定程度上造成资本产出比的上升,这是产业结构升级和经济发展的一个阶段性特征,所以不能认为是投资效率的下降。在剔除产业结构升级对资本产出比的影响之后,产业内效应对资本产出比上升的影响,才是导致投资效率下降的原因,不利于经济的持续发展。

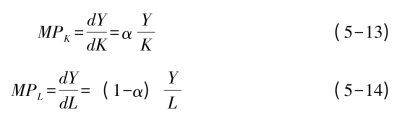

以上结论可以由生产函数推导得出,以Cobb-Douglas生产函数为例,由生产函Y=AtKαL1-α可以得到资本的边际产出(MPK)和劳动力的边际产出(MPL)如下:

同时,可以得出边际技术替代率(MRTSL,K)为:

根据边际技术替代率递减规律,在维持产量不变的前提下,劳动L对资本K的替代作用逐渐降低,即![]() 整体是下降的。根据之前的结论,随着产业结构升级,资本有机构成上升,同样资本与劳动的比率K/L上升,由此可以推导出α上升。因而产业结构升级会改变生产函数。

整体是下降的。根据之前的结论,随着产业结构升级,资本有机构成上升,同样资本与劳动的比率K/L上升,由此可以推导出α上升。因而产业结构升级会改变生产函数。

再回到生产函数,根据边际报酬递减理论,资本的边际报酬MPK递减,即α·(Y/K)递减。而产业结构升级导致α上升,因此便可得出Y/K下降,即资本产出比K/Y上升。

(二)模型设定

经济的发展伴随着产业结构不断升级、不断优化。产业结构的变动有着一般的趋势和规律,简单地说,产业结构的变动主要表现为产业结构高级化,即产业结构从低级向高级演进。随着经济的发展,第一产业的产值比重不断下降,第二产业、第三产业所占比重逐渐上升,经济总量增长越来越多地依靠第二、三产业的增长。由公式(5-10)可知,整体资本产出比的变动取决于各产业资本产出比和各产业GDP占比。本书将各产业GDP占比对整体资本产出比的影响称为“产业间效应”,各产业资本产出比对整体资本产出比的影响称为“产业内效应”。根据公式(5-10),整体资本产出比是各产业资本产出比的加权平均,权重是各个产业增加值在整个GDP中所占的比重。为方便计算,将公式(5-10)改写为:

![]()

式中,KYt表示t年的整体资本产出比,KYit表示t年第i产业的资本产出比,wit表示第i产业增加值在整个GDP中所占的比重。整体资本产出比的变动是各产业GDP占比变化与各产业资本产出比变化共同作用的结果。

首先,假定各产业GDP占比保持在基年(base)状态,在资本产出比实际序列的基础上,构造“各产业GDP占比”序列,计算方法如下:

![]()

式中,KYt(w base)表示各产业GDP占比不变情况下t年整体的资本产出比,KYit表示t年第i产业的资本产出比,wi,base表示基年第i产业增加值在GDP中所占的比重。

同时假定“各产业GDP占比和各产业资本产出比保持基年状态不变”,则可构造出维持基年整体资本产出比序列,如下式:

![]()

联立公式(5-16)、(5-17)、(5-18)可得以下模型:

![]() (https://www.daowen.com)

(https://www.daowen.com)

公式(5-19)表示“产业间效应”,即各产业GDP占比变化对整体资本产出比变动的影响;公式(5-20)表示“产业内效应”,即各产业资本产出比变化对整体资本产出比变动的影响;公式(5-21)表示“总效应”,即各产业GDP占比变化和各产业资本产出比的共同作用对资本产出比的影响,其值为“产业间效应”和“产业内效应”之和。

(三)三次产业资本产出比变动的分解

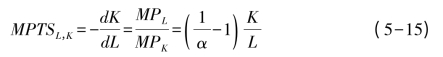

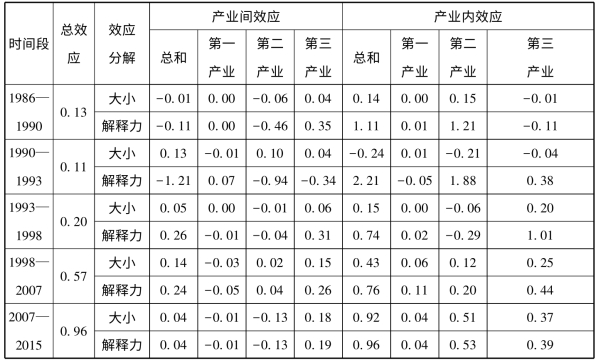

运用整体资本产出比变动的分解模型,对1986—2015年中国资本产出比的变动按照三次产业进行产业间效应和产业内效应的分解,结果见表5-14。

表5-14 资本产出比变动总效应分解:第一、二、三产业

(续表5-14)

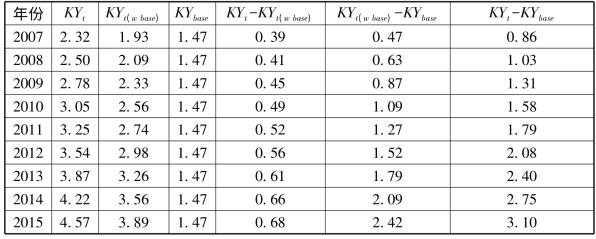

由表5-14中相关数据绘制出资本产出比变动总效应分解图,见图5-7。

图5-7 1986—2015年产业资本产出比的分解:第一、二、三产业

自1986年以来,各产业GDP占比和各产业资本产出比的变化对整体资本产出比变化影响的总效应基本为正且呈波动上升趋势。分阶段来看,相对于基期1986年,总效应经过4年上升后,在1990年开始下降,1993年达到最低点,之后开始逐年上升并保持上涨趋势。产业间效应除1990年为负以外,基本上为正且始终保持增长趋势,直至2015年达到最高0.68。产业内效应自1986年开始经历了五年上升,到1990年达到0.14;1990后由升转降,在1992年由正转负,并在1993年达到最低-0.11;1992年后,产业内效应呈上升态势,在1998年由正转负,近年来持续上升,并在2015年达到新高2.24,而且产业内效应在2007年以后呈现快速上升的趋势,由于产业内效应代表了各产业资本产出比对整体资本产出比的影响,这种趋势反映了中国自2007年以来各个产业的投资效率持续降低。

图5-7显示了1986—2015年,各产业GDP占比变化和各产业资本产出比变化对整体资本产出比变动影响程度的相对大小。但是以1986年为基年的分析掩盖了一些资本产出比变化的阶段性特征,且各阶段产业内效应和产业间效应的具体大小也不能得知。为克服这种不足,本文根据整体资本产出比的变动特征,利用分解模型分别将1986年、1990年、1993年、1998年和2007年作为基年,分解资本产出比的变动,结果如表5-15所示。

表5-15 1986—2015年中国资本产出比变动分解

注:“解释力”为某产业某效应的大小占总效应的比例,带阴影的数据表示重要的效应。

从表5-15中可看出:(1)1986—1990年,资本产出比小幅上涨,这是产业内效应作用的结果,其中第二产业资本产出比快速上升是主要因素,但同时这一时期第二产业的快速发展创造的产业间效应在一定程度上推动了资本产出比的下降。(2)1990—1993年,资本产出比小幅下降,这是产业内效应下降的结果,主要表现在第二产业资本产出比的回落,第二产业的投资效率增加;而产业间效应在一定程度上拉动了资本产出比的上升,主要体现在第二产业的产业间效应。(3)1993—1998年,资本产出比小幅上升,这是产业间效应和产业内效应共同作用的结果,其解释力分别为0.26和0.74,这一期间大量资本投资于第三产业,促使第三产业资本产出比的快速上升。(4)1998—2007年,资本产出比较大幅度上升,这是产业间效应和产业内效应共同作用的结果,其解释力分别为0.24和0.76,其中第三产业的产业内效应起主要作用,解释力达到0.44。(5)2007—2015年,资本产出比快速大幅上升,总效应达到0.96,这主要是产业内效应作用的结果,而这其中第二、三产业内效应起主要推动作用,解释力分别达到0.53和0.39,这一期间,第二产业的投资效率明显下降,经济向第三产业倾斜,资本产出比快速上升。

总体来说,1986—2015年,中国的资本产出比变动主要受到产业内效应的影响,产业内效应对资本产出比的变动占据明显的主导地位,而第二产业和第三产业的投资效率的下降是资本产出比上升的核心推动因素,这在2007年以来表现得尤为明显,应引起高度重视。

(四)投资效率对产业结构的影响

资本产出比上升的一部分原因是产业结构升级的影响,而产业结构升级是经济发展的重要表现,对经济增长具有积极作用,即产业结构升级导致的资本产出比上升不能被认为投资效率的下降。另一方面也应该认识到投资效率低下会抑制产业结构升级。产业结构的升级是通过资源再配置实现的,各产业之间资源要素分配比例的变化表现为投资结构和就业结构的变动,进而导致产值结构的变动。投资效率低下最明显的表现就是产能过剩,研究数据表明,随着中国经济的发展,特别是自2007年以来,第二、三产业的资本产出比急剧上升,产业内出现了大量投资效率低下、产能过剩的企业。周劲等(2011)对中国工业领域内产能过剩表现特征的研究表明,工业领域产能过剩发生的频度相对较高,轻工行业呈现较明显的“结构性产能过剩”特征,重化工业呈现较明显的“体制性产能过剩”特征[56]。韩国高等(2011)对我国1999—2008年重工业和轻工业28个行业的产能利用率进行测算,得出了七个产能过剩行业,并且大部分属于重工业领域的结论[57]。沈坤荣等(2012)计算了中国工业35个行业1998—2008年的产能利用率,结果表明我国35个工业行业中有42.8%的行业存在不同程度的产能过剩问题[58]。李晓华(2013)对中国产能过剩的研究表明,产能过剩从低端、局部性过剩转变为高端、全局性过剩,产能过剩范围由传统行业扩大到新兴高科技产业[59]。程俊杰(2015)利用协整法对2001—2012年中国30个省(市)的工业产能利用率进行了测度,结果表明中国已经出现地区层面的普遍产能过剩[60]。

一方面,产能过剩的企业虽然投资效率低下,但是却占用了大量的资源,原因在于存在预算软约束的国有企业在刚性兑付与破产清算成本较高的情况下,更有动力也可以更便利地通过银行贷款或发行债券等方式获取资金,这就抑制了资金向民企或其他投资效率较高企业的方向流动,资源得不到有效配置。去产能和去杠杆在本质上就是要打破“僵尸企业”预算的软约束,要求产业根据市场原则将资源配置到效率更高的地方。而且投资效率低下、产能过剩的企业往往存在着行业退出壁垒。政府基于“促增长、增税收和稳就业”的目标,所采取的政策往往会扭曲企业的真实成本,降低企业的投资风险,从而会助长企业的过度投资行为,导致市场优胜劣汰机制难以发挥效应,形成企业“进得来出不去”的局面。而且企业一旦停产或退出将导致其所拥有专用性资产的巨大损失,企业专用性资产投资的比重越高,企业退出面临的损失越大,因而企业宁可闲置部分资产,维持低效产能,也不愿意退出(谢彦明、汪戎、纳鹏杰,2017)[61],使产业结构升级失去了供给方面的动力。

另一方面,由于增量资本产出比ICOR=I/△GDP,将公式右端分子分母同时比上GDP,则增量资本产出比可以表示为I/GDP与△GDP/GDP之比,即增量资本产出比可以表示为投资率与经济增长率之比。在投资效率下降时,政府为了维持经济增长,加大投资,必然会降低消费率。中国消费率下降并非是因为消费需求得到满足,而是体现在生活必需品需求不断相对下降的同时,提高生活质量的高级消费品需求并没有得到相应的提升(王国刚,2010)[62]。在经济经历长期高速增长,人均收入水平上升,生活必需品的支出占收入的比重下降时,高级消费品并没有得到相应的有效提升,进而使低级消费品产出相对过剩。这种过剩在浪费经济资源、降低投资效率的同时,也使收入增加乏力,因为供给过剩必然导致要素供给者包括劳动力的收入上升缓慢,抑制了消费结构升级,从而削弱了消费对投资结构升级的拉动作用(吴建军、刘进,2014)[63]。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。