(一)设置的主要账户

按照配比原则,企业在确认销售收入的同期,应确认与其相关的销售成本、税金及附加,并对当期发生的销售费用进行账务处理。因此,应设置下列有关账户。

1.“主营业务成本”账户

“主营业务成本”账户是用来核算和监督企业主营业务实际成本的发生和结转情况。“主营业务成本”账户的借方登记从“库存商品”账户转入的本期已销商品的实际成本,贷方登记本期退回商品的实际成本和期末转入“本年利润”账户的已销商品成本,期末一般无余额。为计算每一种商品的销售利润,该账户应按主营业务种类设置明细账,进行明细分类核算。

2.“其他业务成本”账户

“其他业务成本”账户是用来核算和监督企业主营业务活动以外的其他经营活动所发生的支出,包括销售材料的成本、出租固定资产的折旧额、出租无形资产的摊销额、出租包装物的成本或摊销额等。发生其他业务成本时,计入“其他业务成本”账户的借方,期末将本账户余额从贷方转入“本年利润”账户,结转后无余额。该账户应当按照其他业务成本的种类设置明细账,进行明细分类核算。

3.“税金及附加”账户

“税金及附加”账户是用来核算和监督企业应负担的各种税金及附加,包括消费税、城市维护建设税、资源税、土地增值税、教育费附加以及车船税、房产税、城镇土地使用税、印花税和矿产资源补偿费。“税金及附加”账户的借方登记按照规定计算的本期应负担的各种税金和附加费,贷方登记期末转入“本年利润”账户的数额,期末一般无余额。该账户无需进行明细核算。

4.“销售费用”账户

“销售费用”账户是用来核算和监督企业在商品销售过程中所发生的各种费用,包括运输费、装卸费、包装费、保险费、广告费、展览费、商品维修费、预计产品质量保证损失,以及企业专设销售机构(含销售网点、售后服务网点)的职工薪酬、业务费、折旧费、修理费等经营费用。“销售费用”账户的借方登记发生的各种销售费用,贷方登记期末转入“本年利润”账户的金额,结转后无余额。该账户应按费用项目设置明细账,进行明细分类核算。

(二)业务举例

【例3.31】 12月20日,开出转账支票一张,向本市广电公司支付广告费3000元。

该笔经济业务的发生,一方面使银行存款减少3000元;另一方面使公司负担的广告费增加3000元,涉及“银行存款”和“销售费用”两个账户。广告费的增加计入“销售费用”账户的借方,银行存款的减少计入“银行存款”账户的贷方。其会计分录如下:

借:销售费用——广告费 3000

贷:银行存款 3000

【例3.32】 12月28日,结转本月已销售丁材料的实际成本。假设例3.30中所销售丁材料的实际成本为30000元。

该笔经济业务的发生,一方面使库存材料减少30000元;另一方面使材料销售成本增加30000元,涉及“原材料”和“其他业务成本”两个账户。其中,库存材料的减少计入“原材料”账户的贷方,材料销售成本的增加计入“其他业务成本”账户的借方。其会计分录如下:

借:其他业务成本——材料销售 30000

贷:原材料——丁材料 30000

【例3.33】 12月31日,编制“产品销售成本计算单”,计算并结转本月已销商品的销售成本。

月末结转已销商品的销售成本,首先应根据“主营业务收入”明细账和“商品出库单”汇总计算本月已销商品总量,然后根据“库存商品明细账”资料和事先确定的期末存货计价方法,计算已销商品单位成本和总成本。期末存货计价方法主要有:先进先出法、个别计价法、移动加权平均法和月末一次加权平均法等。本教材只介绍月末一次加权平均法,其他方法将在《中级财务会计》中详细介绍。一次加权平均法的计算公式如下:

某商品月末加权平均单位成本=(月初库存商品的实际成本+本月入库商品的实际成本)÷(月初库存商品数量+本月入库商品数量)

本月某商品已销成本=本月该商品已销数量×该商品月末加权平均单位成本

在本案例中,假设该企业月初库存A 产品200件,单位成本178元,总成本为35600元;B产品月初结存600件,单位成本260元,总成本为156000元。根据例3.25得知,A产品本月完工入库1000件,总成本190000元;B产品本月无完工入库产品。编制“单位产品成本计算单”,如表3.6所示。

A产品的月末加权平均单位成本计算如下:

A产品月末加权平均单位成本=(35600+190000)÷(200+1000)=188(元/件)(https://www.daowen.com)

表3.6 单位产品成本计算单

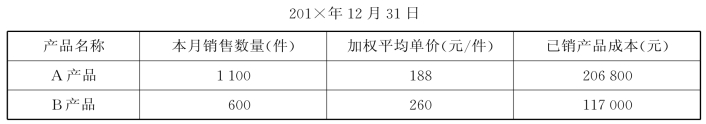

同时,会计人员应根据产品出库单、单位产品成本计算单,计算本期已销商品的销售成本,并编制“产品销售成本计算单”(见表3.7)。根据例3.27至例3.30有关商品销售业务计算可知,本月销售A 产品1100(400+600+100)件,B产品450(200+100+150)件。则:

A产品本月销售成本=1100×188=206800(元)

B产品本月销售成本=450×260=117000(元)

表3.7 产品销售成本计算单

月末,根据产品销售成本计算单,结转已经销售产品的实际成本。结转业务的发生,一方面表明已销商品的成本增加,另一方面表明库存商品的减少,涉及“主营业务成本”和“库存商品”两个账户。已销商品成本的增加应计入“主营业务成本”账户的借方,库存商品的减少应计入“库存商品”账户的贷方。其会计分录为:

借:主营业务成本——A产品 206800

——B产品 117000

贷:库存商品——A产品 206800

——B产品 117000

【例3.34】 12月31日,编制“税金及附加计算表”,计算并结转本月应交的城市维护建设税和教育费附加。

根据国家税法规定,增值税纳税人负有缴纳城市维护建设税和教育费附加的义务。城市维护建设税和教育费附加是一种附加税费,计税依据是纳税人实际缴纳的增值税和消费税的税额。在缴纳增值税和消费税的同时申报纳税。计算公式分别为:

本月应交城市维护建设税=本月应纳增值税额、消费税额×7%

本月应交教育费附加=本月应纳增值税额、消费税额×3%

本月应纳增值税额=本月销项税额-本月允许抵扣的进项税额

在本案例中,根据有关材料采购和商品销售业务可知:本月发生的增值税进项税额为91500(12800+16000+4800+1600+32000+300+16000+8000)元,均符合抵扣条件;本月发生的增值税销项税额为93120(35200+36800+4800+12000+4320)元。则:

本月应纳增值税额=93120-91500=1620(元)

应交城市维护建设税=1620×7%=113.4(元)

应交教育费附加=1620×3%=48.6(元)

该笔经济业务一方面使税金及附加增加162元;另一方面使公司的债务增加162元,其中应缴纳的城建税113.4元,应交教育费附加48.6元,涉及“税金及附加”“应交税费”两个账户。其中,企业负担的税金及附加是费用的增加,应计入“税金及附加”账户的借方,应交的税费应计入“应交税费”账户的贷方。其会计分录如下:

借:税金及附加 162

贷:应交税费——应交城建税 113.4

——应交教育费附加 48.6

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。