国内目前仍在运行的支付系统可以划分为以下几个分系统。

1.大额实时支付系统(HVPS)

大额实时支付系统是中国人民银行按照我国支付清算需要,利用现代化计算技术和通信网络开发建设的,能够高效、安全处理各银行办理的异地、同城各种支付业务及其资金清算和货币市场交易的资金清算的应用系统。它是中国人民银行为信用社、商业银行与中国人民银行之间的支付业务提供最终资金清算的系统,为各银行跨行汇兑提供快速、高效、安全的支付清算服务。它实行逐笔实时处理,全额清算资金,是目前国内最快捷的结算手段之一,通过各商业银行办理异地跨行汇兑业务可实现一分钟内实时到账,且费用更省。建设大额支付系统的目的,就是为了给各银行和广大企业单位以及金融市场提供快速、高效、安全、可靠的支付清算服务,防范支付风险。同时,该系统对中央银行更加灵活、有效地实施货币政策具有重要作用。该系统处理同城和异地、商业银行跨行之间和行内的大额贷记及紧急的小额贷记支付业务,处理人民银行系统的贷记支付业务。

2.小额批量支付系统(BEPS)

小额批量支付系统是我国的一个双边净额支付系统,它基于中国现代化支付系统的基础设施,用来处理小额(低于两万元人民币)的电子支付。它在一定时间内对多笔支付业务进行轧差处理,净额清算资金。建设小额批量支付系统的目的,是为社会提供低成本、大业务量的支付清算服务,支撑各种支付业务的使用,满足社会各种经济活动的需要。该系统处理同城和异地纸凭证截留的商业银行跨行之间的定期借记和定期贷记支付业务,中央银行会计和国库部门办理的借记支付业务,以及每笔金额在规定起点以下的小额贷记支付业务。小额批量支付系统采取批量发送支付指令,轧差净额清算资金。

3.全国支票影像交换系统(CIS)

全国支票影像交换系统是指运用影像技术将实物支票转换为支票影像信息,通过计算机及网络将影像信息传递至出票人开户银行提示付款的业务处理系统,它是中国人民银行继大、小额支付系统建成后的又一重要金融基础设施。影像交换系统定位于处理银行机构跨行和行内的支票影像信息交换,其资金清算通过中国人民银行覆盖全国的小额支付系统处理。支票影像业务的处理分为影像信息交换和业务回执处理两个阶段,即支票提出银行通过影像交换系统将支票影像信息发送至提入行提示付款;提入行通过小额支付系统向提出行发送回执完成付款。

4.境内外币支付系统

境内外币支付系统是由中国人民银行牵头建设,由清算总中心集中运营,由直接参与机构等单一法人集中接入,采用“Y”型信息流结构,由外币清算处理中心负责对支付指令进行接收、清算和转发,由代理结算银行负责对支付指令进行结算。外币清算处理中心主要功能包括外币支付报文收发,圈存资金和授信额度管理,对外币支付进行逐笔实时清算,对可用额度不足的外币支付进行排队管理,对清算排队业务进行撮合,管理清算窗口,分币种分场次向代理结算银行提交清算结果。代理结算银行的主要功能包括为参与者开立外币结算账户,提供日间授信,圈存资金和授信额度管理,根据清算结算进行记账处理,日终对账。代理结算银行由人民银行指定或授权的商业银行担任,资格实行期限管理,三年一届。外币支付系统日间运行时间为9:00 到17:00。

5.电子商业汇票系统(ECDS)

电子商业汇票系统是经中国人民银行批准建立,依托网络和计算机技术,接收、存储、发送电子商业汇票数据电文,提供与电子商业汇票货币给付、资金清算行为相关服务的业务处理平台。电子商业汇票(简称电子票据)是出票人依托电子商业汇票系统,以数据电文形式制作的,委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据。电子商业汇票又分为电子银行承兑汇票和电子商业承兑汇票。与纸质商业汇票相比,电子商业汇票具有以数据电文形式签发、流转,并以电子签名取代实体签章的两个突出特点。电子商业汇票系统支持7×12 小时运行,每日系统运行时间为8:00 至20:00。

随着各类新兴电子支付工具的发展壮大,以及小额支付系统银行本票业务和华东三省、市银行汇票业务的推广,客户的结算方式偏好选择发生变化,由选择银行汇票转向选择其他更方便、快捷的支付工具,银行汇票业务有所分流,商业汇票处理系统业务发展将呈逐步下滑趋势。商业汇票处理系统将根据人民银行第二代支付系统的具体要求进行改造,完善汇票业务资金清算的应急处理,采用实时逐笔清算的方式替代手工、批量轧差清算。

6.农信银支付清算系统

面向全国农村金融机构,办理实时电子汇兑业务、银行汇票业务的异地资金清算和个人存款账户通存通兑业务的资金清算等业务。2008年,农信银资金清算系统共成功处理各类支付结算业务1 111.3 万笔、清算资金2 291亿元,分别较上年增长267%、218%。(https://www.daowen.com)

7.中央债券登记结算公司中央债券综合业务系统

为全国银行间债券市场提供国债、金融债券、企业债券和其他固定收益证券的登记、托管、交易结算等服务。通过与大额支付系统连接,实现债券交易的DVP 结算。2008年,通过大额实时支付系统完成银行间债券交易资金清算34.51 万笔,金额102.78 万亿元,日均DVP结算额3900 多亿元。

8.同城清算所

同城清算所开发建设分散,浪费资源,模式多样,业务处理不规范,存在支付风险隐患。为规范业务处理,防范风险,节约资源,统一运行维护支付清算系统,中国人民银行办公厅于2000年发出通知:支付系统城市处理中心覆盖同城业务;停建同城清算系统,已建的保障稳定运行,但不得更新改造;支付系统取代同城清算系统;个别比较规范的同城清算系统,经批准可以与支付系统城市处理中心连接。

根据《中国支付体系发展报告2009》的数据,截至2009年年末,全国共有同城清算机构1 239 家,比上年减少377 家。其中分布在各省会城市(直辖市)25 家.较上年减少2 家;地(市)级城市240 家,较上年减少42 家;县城/镇974 家,较上年减少333 家。其中采用清分机操作方式的30 家,较上年增加2 家;采用计算机网络操作方式的443 家,较上年减少5 家:采用手工清分等操作方式的766 家,较上年减少374 家。

9.网上支付跨行清算系统

为提高网上支付的跨行清算效率,提升商业银行网银服务水平,更好地履行中央银行的支付清算职责,网上支付跨行清算系统于2010年8月30日在全国正式上线运行。网上支付跨行清算系统是人民银行建设的又一人民币跨行支付系统,系统将主要处理客户通过在线方式提交的零售业务,包括支付业务和跨行账户信息查询业务等。网上支付跨行清算系统具有的业务功能包括:处理网银贷记业务,网银借记业务,第三方贷记业务,跨行账户信息查询业务。其业务运行模式与小额支付系统相似:运行时序为7×24 小时连续运行,采取定场次清算的模式,设置贷记业务金额上限,与大额支付系统共享一个清算账户等等。业务处理采用实时传输及回应机制,客户在线发起业务后可以及时了解业务的最终处理结果。网上跨行支付系统将实现网银跨行支付的直通式处理,满足网银用户全天候的支付需求,有效支持商业银行提升网上银行服务水平,并促进电子商务的快速发展。同时,该系统支持符合条件的非银行支付服务组织接入,为其业务发展和创新提供公共清算平台。

10.集中代收付中心业务系统

集中代收付中心业务系统是集中办理代收水电煤气费、代发工资、代付养老金、保险等代收代付业务信息的收集、转发等信息处理的业务系统。集中代收付中心以特许参与者的身份接入小额支付系统。各收付款单位可以通过与代收付中心连接,将其发生的代收付业务经小额支付系统转发给商业银行办理跨行代收代付业务。

11.互联网支付服务组织业务系统

互联网支付服务组织业务系统是以互联网为依托,采用第三方支付方式,可以安全实现从消费者、金融机构到商家的在线货币支付、现金流转、资金清算、查询统计等功能的业务系统。

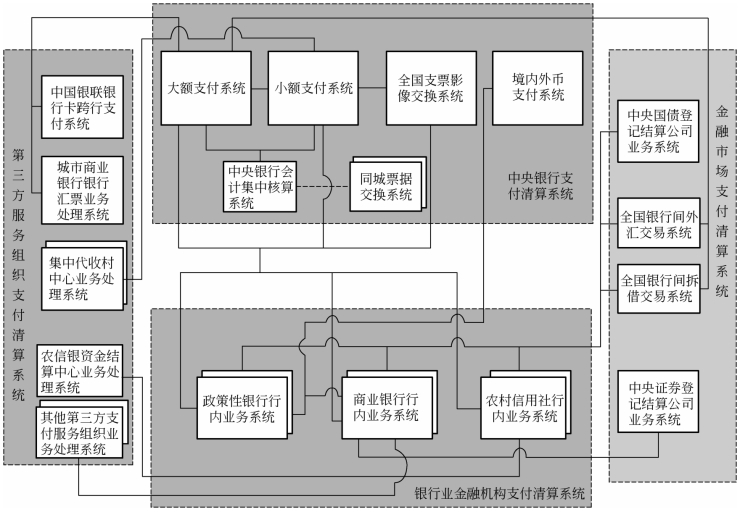

目前,我国已基本形成以大额支付系统为核心、商业银行行内系统为基础、其他支付结算系统为补充的支付清算网络(图11-2),支付清算体系的整体效率和安全程度大大提高。

图11-2 中国支付系统构成图

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。