合作建房好进行 土地增值需清算

2015年初,春江房地产开发公司(以下简称春江公司)与春水经济开发公司(以下简称春水公司)签订合作建房协议,共同开发A房地产项目,春江公司负责投入资金及全部开发活动,春水公司将其所有的土地使用权投入该项目,建成后春水公司分得30%的房产(包括住宅及商铺),春江公司分得其余房产。后来经过协商,春水公司将分得房产的住宅部分以4000元/m2出售给春江公司,共分得价款2400万元,其余5000m2商铺自用,并开具转让土地使用权的发票给春江公司。这里需要解决的问题是,对合作建房,相关土地增值税清算应当如何操作。

政策分析

合作建房,是开发商在土地实施“招、拍、挂”之前“拿地”的重要途径之一。利用该方式开发的房地产项目,如今已基本符合《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(财税〔2006〕187号)所规定的清算条件。由于《土地增值税暂行条例》《土地增值税暂行条例实施细则》及相关配套文件不够细化,在清算实务中对于合作建房的判定仍存在一定问题。这里结合部分资料,对企业合作的不同情况的涉税问题进行归纳和分析。

1.将土地使用权作价投资入股

若春水公司将土地使用权作价投入春江公司,换取春江公司一定股份再由春江公司开发该项目,应将春水公司所获取春江公司股份的协议价或评估价作为转让收入,按转让土地使用权计算其应交土地增值税。对春江公司来说,应将春水公司投入的土地协议价或评估价作为取得土地使用权的成本在清算土地增值税时予以扣除。

2.取得房屋自用

若春水公司只取得房屋自用,根据《财政部、国家税务总局关于土地增值税一些具体问题规定的通知》(财税字〔1995〕48号)规定,对于一方出地,一方出资金,双方合作建房,建成后按比例分房自用的,暂免征收土地增值税,建成后转让的,应征收土地增值税。因此,对春水公司暂免征收土地增值税,以后该公司将分得的房产转让应首先按转让土地使用权计算合作建房需缴纳的土地增值税,以分得房产当时的公允价值作为转让土地使用权的收入,再对转让的房产按转让旧房及建筑物征收土地增值税。其公允价值可按财税〔2006〕187号文件第三条第(一)款的要求确认:①按本企业在同一地区、同一年度销售的同类房地产的平均价格确定;②由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。对春江公司来说,相当于用其建好的房产换取土地使用权,其应将分给春水公司房产的公允价值计入开发成本,并将该部分公允价值计入销售收入。

3.获取的是部分货币资金和部分房产

若春水公司获取的是部分货币资金和部分房产,如实务情况中所述,春水公司得到2400万元现金及5000m2商铺,根据财税字〔1995〕48号文件规定,其分得的商铺暂免征收土地增值税,但其分得的现金应征收土地增值税。

在现行规定下,春水公司应进行如下处理:

(1)对于春水公司取得的现金部分,应按照配比原则,与取得土地使用权的成本配比计算土地增值税。如春水公司获取的房产公允价值为4000万元,而该地块土地使用权成本为3200万元,在不考虑其他税费的情况下,允许扣除的土地使用权成本为

3200÷(4000+2400)×2400=1200(万元)

相关房产实现的增值额为

2400-1200=1200(万元)

春水公司当期应缴纳土地增值税额为

1200×40%-1200×5%=420(万元)

(2)对于分得的房产部分,处理方式为分房自用,暂不征收土地增值税,待其对外销售后,再分别按转让土地使用权和销售旧房缴纳土地增值税。

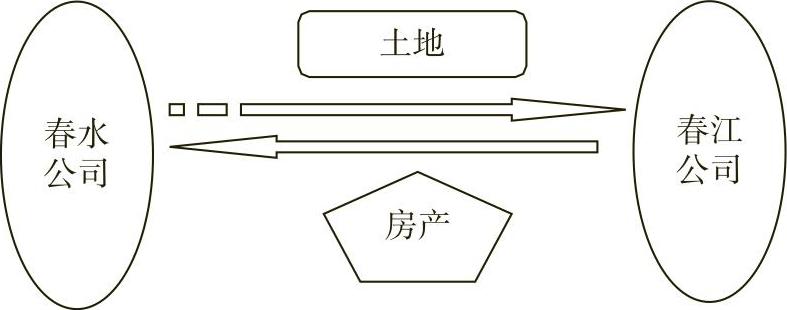

对于春江公司,应将分给春水公司的现金加上房产的公允价值,作为取得土地使用权的成本计入扣除项目,同时将房产的公允价值作为销售收入,计算应缴纳的土地增值税。春水公司与春江公司之间的交易如图6-11所示。

图6-11 春水公司与春江分司之间的交易

操作难点

对于合作建房行为,界定为非货币资产交换还是投资行为,是进行土地增值税清算处理的前提。若为非货币资产交换,则出地方按转让土地使用权给出资方处理;若为投资行为,则应将出资方支付的股权价值和货币资金之和在该项目的开发成本中扣除。出资方支付给出地方的现金视为投资对价差异,为土地使用权的公允价值大于双方确定的股权价值的差额。界定基础应看合作建房的协议,若出地方承担项目开发的风险并享有开发利润,则应视为投资行为;若出地方只是获得固定面积的房产,不承担风险收益的,则应视为非货币资产交换。

从上述分析可以看出,对于合作建房进行商品房开发项目来说,土地增值税清算涉及出地、出资双方,计算过程复杂,容易产生争议,对出地方清算的后续管理存在困难,如出地方再转让分得房产时,很容易忽视对其转让土地使用权的清算,造成国家税款流失。同时,很多房地产开发企业利用关联方合作建房来逃避或延迟土地增值税纳税义务,给该税种的征管带来困难。

涉税点评

其实,不仅合作建房行为容易忽视对其转让土地使用权的土地增值税清算,还有一些情况也会忽视土地增值税的清算,比如,一家房地产开发公司的财务人员打电话咨询,其公司分期开发房地产项目,一期已于去年完工,二期目前也已经销售了85%。但到目前为止,一期项目尚未办理竣工验收手续,财务人员想以此为由不进行土地增值税清算,不知道这样操作是否正确。

我国《土地增值税暂行条例》规定,房地产企业开发的项目在两种情形下需要进行清算:一是《税法》规定应进行项目清算时;二是税务机关根据《税法》规定通知企业进行项目清算时。也就是说,在第一种情况下,纳税人届时必须自觉履行纳税清算申报手续。在第二种情况下,企业进行土地增值税清算不是可以自行启动的,需要接到税务机关的通知后,才能履行清算申报手续。如果没有接到税务机关的通知,企业无须进行土地增值税清算。

那么,在什么条件下需要房地产企业自行清算呢?《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发〔2006〕187号)第二条第一项规定,符合下列情形之一的,纳税人应进行土地增值税清算:①房地产开发项目全部竣工、完成销售的;②整体转让未竣工决算房地产开发项目的;③直接转让土地使用权的。《国家税务总局关于印发<土地增值税清算管理规程>的通知》(国税发〔2009〕91号)第九条也做了相同的规定。

对于符合上述规定应进行土地增值税清算的项目,纳税人应当在满足条件之日起90日内到主管税务机关办理清算手续,即无须税务机关通知,纳税人要自行按规定时间进行清算。如果不按规定进行清算,税务机关可以按照违反《税收征收管理法》的相关规定进行处理和处罚。或者税务稽查机关在按规定进行清算检查时,对纳税人少交的税款,应按照《税收征收管理法》的相关规定进行处理和处罚。

此外,在什么情况下要由税务机关通知纳税人进行清算呢?《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发〔2006〕187号)第二条第(二)项规定,符合下列情形之一的,主管税务机关可以要求纳税人进行土地增值税清算:①已竣工验收的房地产开发项目,已转让的房地产建筑面积占整个项目可售建筑面积的比例在85%以上,或该比例虽未超过85%,但剩余的可售建筑面积已经出租或自用的;②取得销售(预售)许可证满三年仍未销售完毕的;③纳税人申请注销税务登记但未办理土地增值税清算手续的;④省级税务机关规定的其他情况。