税收负担水平测算

通过以上介绍可以发现,两者在税收上存在较大的差异,而且,个人独资企业的所得税税收负担水平并不一定始终低于有限责任公司的税收负担水平。税收筹划咨询专家跟李某一起对相关操作方案进行数据计算和分析(为了分析简便,在这里利用一人公司作为分析对象,不考虑“四金”对税收的影响)。

(一)低利润水平的税收负担水平测算

李某如果成立个人独资企业和成立有限责任公司(一人公司)所发生的费用相同,即在个人独资企业未扣除投资者费用,有限责任公司未扣除投资者工资的情况下,年度利润都为34.3万元。

1.筹划前的税收负担情况分析

(1)个人独资企业的税收负担水平。其个人独资企业在此利润水平下适用税率为35%,同时可以扣除投资者费用为4.2万元/年,李某则应缴纳个人所得税为

(34.3-4.2)×35%-1.475=9.06(万元)

也就是说,如果李某成立个人独资企业,根据现行政策,其税收负担率为

9.06÷34.3×100%=26.41%

(2)有限责任公司的税收负担水平。李某如果成立的是有限责任公司,为了便于比较,李某平时的工资也是每月3500元,那么,他最终取得的收益需要缴纳两道税。其具体纳税情况计算如下:

1)工资的税收负担。有限责任公司的投资者如果每月发放3500元工资,全年发放42000元工资,则免缴个人所得税。

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(343000-12×3500)×25%=75250(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(343000-12×3500-75250)×20%=45150(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

0+75250+45150=120400(元)

最后再计算出有限责任公司合计所得税的税收负担率为

120400÷343000×100%=35.10%

(3)分析结论:

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高8.69(35.1%-26.41%)个百分点。

在这样的情况下,显然有限责任公司的税收负担比较高。

2.筹划后的税收负担情况分析

(1)个人独资企业的税收负担水平。由于个人所得税规定得比较严格,因此几乎没有筹划的空间,其个人独资企业在此利润水平下适用税率为35%,同时可以扣除投资者费用4.2万元/年,李某则应缴纳个人所得税为

(34.3-4.2)×35%-1.475=9.06(万元)

也就是说,如果李某成立个人独资企业,根据现行政策,其税收负担率为

9.06÷34.3×100%=26.41%

(2)有限责任公司的税收负担水平。在新《税法》条件下,有限责任公司所发生的合理性工资可以在企业所得税前列支。这里假设将投资人的月工资以每月12500元发放,即全年发放工资15万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任公司的投资者如果每月发放12500元工资,则其投资者个人年度工资薪金收入应缴纳个人所得税为

[(12500-3500)×20%-555]×12=14940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(343000-12×12500)×20%=38600(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(343000-12×12500-38600)×20%=30880(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

22620+38600+30880=92100(元)

最后再计算出有限责任公司合计所得税的税收负担率为

92100÷343000×100%=26.85%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高0.44(26.85%-26.41%)个百分点。

(3)有限责任公司的进一步筹划。在新《税法》条件下,有限责任公司所发生的合理性工资可以在企业所得税前列支。这里假设将投资人的月工资以每月28500元发放,即全年发放工资为34.2万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任公司的投资者如果每月发放28500元工资,则其投资者个人年度工资薪金收入应缴纳个人所得税为

[(28500-3500)×25%-1005]×12=62940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(343000-12×28500)×20%=200(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(343000-12×28500-200)×20%=160(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

62940+200+160=63300(元)

最后再计算出有限责任公司合计所得税的税收负担率为

63300÷343000×100%=18.45%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平低7.96(26.41%-18.45%)个百分点。

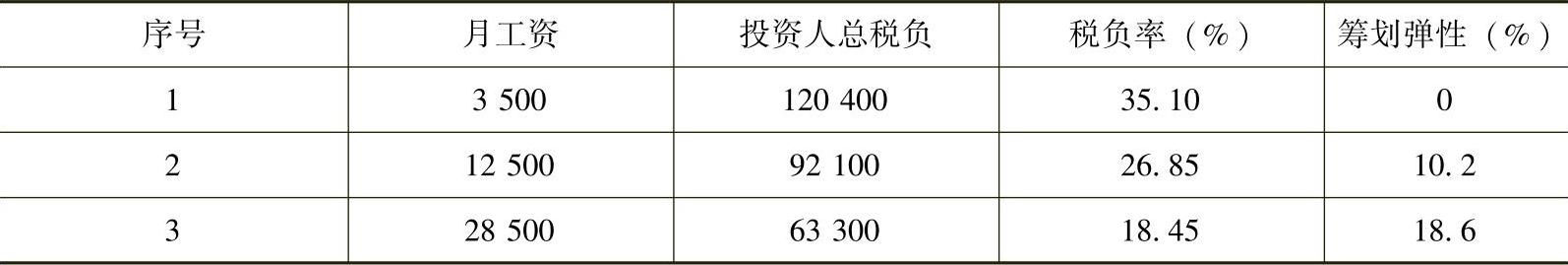

工资筹划弹性对照如表9-4所示。

表9-4 工资筹划弹性对照 (单位:元)

(4)阶段筹划结论。在新税制条件下,从税收负担的角度讲,通过筹划,开办有限责任公司要比开办个人独资企业更划算,本例的税收负担水平通过筹划降低了7.96个百分点。

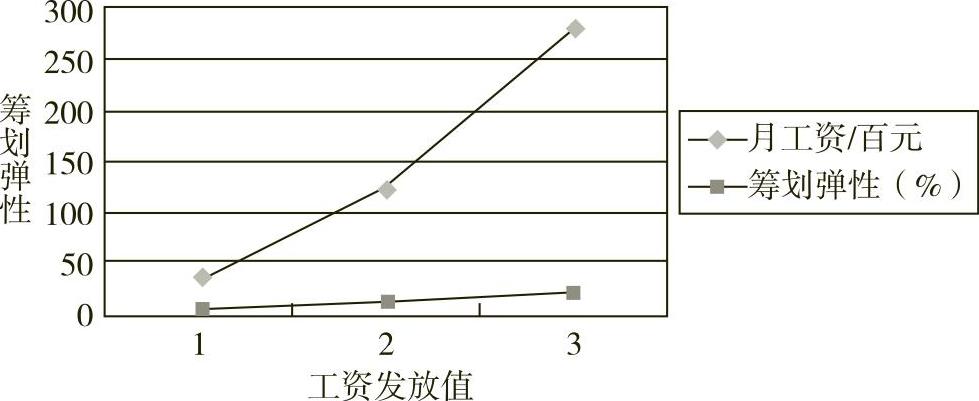

(5)筹划弹性分析。工资筹划弹性示意图如图9-10所示。

李某以有限责任公司的形式投资,其投资的税收负担率为18.45%;但是,如果李某以个人独资企业的形式投资,其投资的税收负担率为26.41%。换一句话说,李某在投资环节的税收成本的变化区间在18.45%~26.41%之间,其税收负担弹性为7.96%。

在公司利润为34.3万元的水平下,李某一开始创办的就是有限责任公司,税收上是否进行筹划,其结果大不相同。在筹划前,其投资的税收负担率为35.10%,但是,通过筹划,其投资的税收负担率为18.45%,由此可以得出,税收筹划的贡献弹性为16.5%。

(二)较高利润水平的税收负担水平测算

李某如果成立个人独资企业和成立有限责任公司所发生的费用相同,即在个人独资企业未扣除投资者费用,有限责任公司未扣除投资者工资的情况下,年度利润都为50万元。

1.筹划前的税收负担情况分析

(1)个人独资企业的税收负担水平。其个人独资企业在此利润水平下适用税率为35%,同时可以扣除投资者费用为4.2万元/年,李某则应缴纳个人所得税为

(50-4.2)×35%-1.475=14.555(万元)

也就是说,如果李某成立个人独资企业,根据现行政策,其税收负担率为

14.555÷50×100%=29.11%

(2)有限责任公司的税收负担水平。李某如果成立的是有限责任公司,为了便于比较,李某平时的工资也是每月3500元,那么需要缴纳两道税。其具体纳税情况计算如下:

1)工资的税收负担。有限责任公司的投资者如果每月发放3500元工资,全年发放42000元工资,则免缴个人所得税。

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(500000-12×3500)×25%=114500(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(500000-12×3500-114500)×20%=68700(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

0+114500+68700=183200(元)

图9-10 工资筹划弹性示意图

最后再计算出有限责任公司合计所得税的税收负担率为

183200÷500000×100%=36.64%

(3)分析结论。将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高7.53(36.64%-29.11%)个百分点。

在这样的情况下,显然有限责任公司的税收负担比较高。

2.筹划后的税收负担情况分析

(1)个人独资企业的税收负担水平。由于个人所得税规定得比较严格,因此几乎没有筹划的空间,其个人独资企业在此利润水平下适用税率为35%,同时可以扣除投资者费用4.2万元/年,李某则应缴纳个人所得税为

(50-4.2)×35%-1.475=14.555(万元)

也就是说,如果李某成立个人独资企业,根据现行政策,其税收负担率为

14.555÷50×100%=29.11%

(2)有限责任公司的税收负担水平。

筹划一,在新《税法》条件下,有限责任公司所发生的合理性工资可以在企业所得税前列支。这里假设将投资人的月工资以每月12500元发放,即全年发放工资15万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任公司的投资者如果每月发放12500元工资,则其投资者个人年度工资薪金收入应缴纳个人所得税为

[(12500-3500)×20%-555]×12=14940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(500000-12×12500)×25%=87500(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(500000-12×12500-87500)×20%=52500(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

14940+87500+52500=154940(元)

最后再计算出有限责任公司合计所得税的税收负担率为

154940÷500000×100%=30.99%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高1.88(30.99%-29.11%)个百分点。

在这样的情况下,显然有限责任公司的税收负担比较高。

筹划二,由于有限责任公司所发生的合理性工资可以在企业所得税前列支,如果在工资方面再进一步筹划提高发放额,有限责任公司的投资者每月发放28500元工资,即全年发放工资34.2万元,则其投资者个人年度工资薪金收入应缴纳个人所得税为

1)工资的税收负担。有限责任公司的投资者如果每月发放28500元工资,则其投资者个人年度工资薪金收入应缴个人所得税为

[28500-3500)×25%-1005]×12=62940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(500000-12×28500)×20%=31600(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(500000-12×28500-31600)×20%=25280(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

62940+31600+25280=119820(元)

最后再计算出有限责任公司合计所得税的税收负担率为

119820÷500000×100%=23.96%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平低5.15(29.11%-23.96%)个百分点。

筹划三,由于有限责任公司所发生的合理性工资可以在企业所得税前列支,如果在工资方面再进一步筹划提高发放额,有限责任公司的投资者每月发放38500元工资,即全年发放工资46.2万元。

1)工资的税收负担。有限责任公司的投资者如果每月发放38500元工资,则其投资者个人年度工资薪金收入应交个人所得税为

[(38500-3500)×25%-1005]×12=92940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(500000-12×38500)×20%=7600(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(500000-12×38500-7600)×20%=6080(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

92940+7600+6080=106620(元)

最后再计算出有限责任公司合计所得税的税收负担率为

106620÷500000×100%=21.32%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平低7.79(29.11%-21.32%)个百分点。

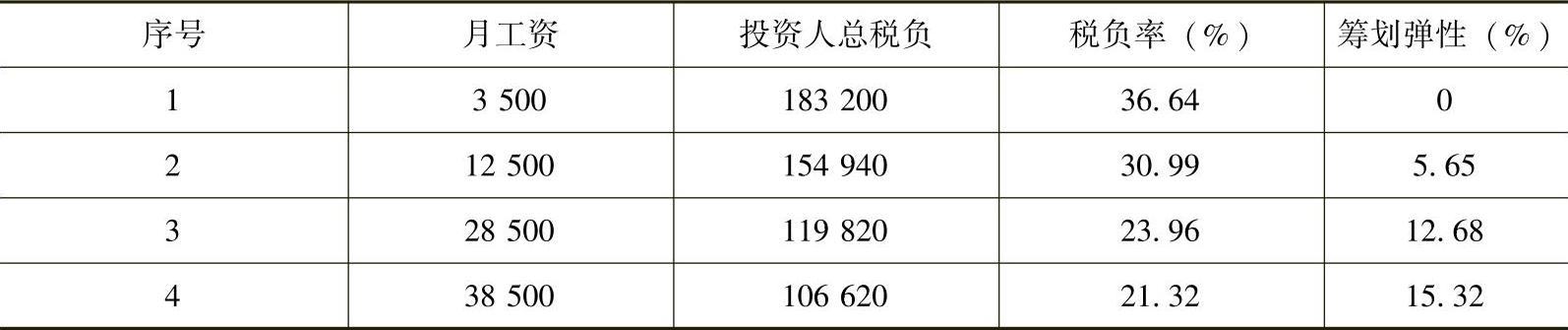

利润50万元的工资筹划弹性对照如表9-5所示。

表9-5 工资筹划弹性对照(利润50万元) (单位:元)

(3)阶段筹划结论。在新税制条件下,从税收负担的角度讲,对于小规模企业而言,通过筹划,开办有限责任公司要比开办个人独资企业更划算。

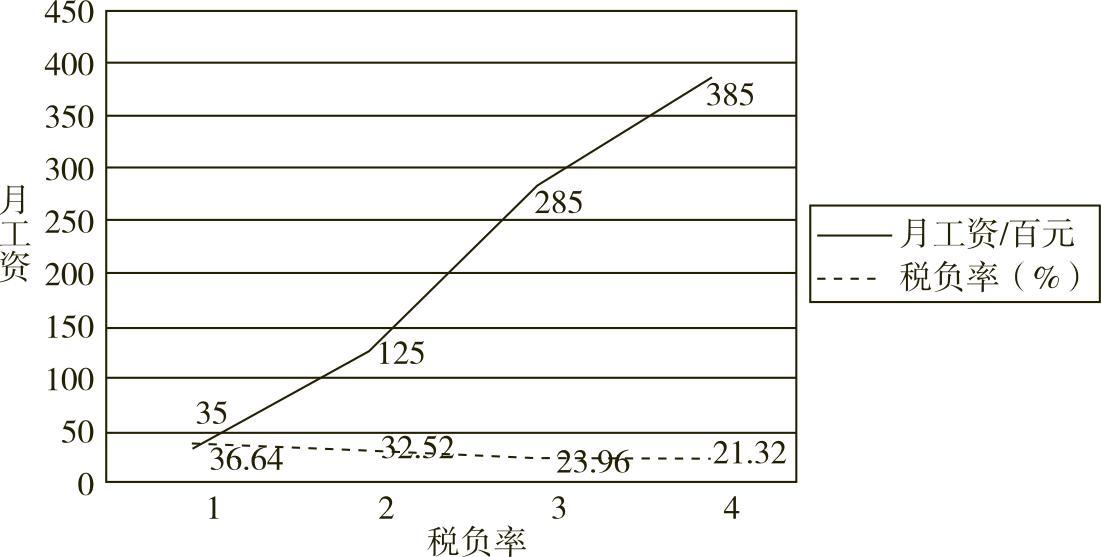

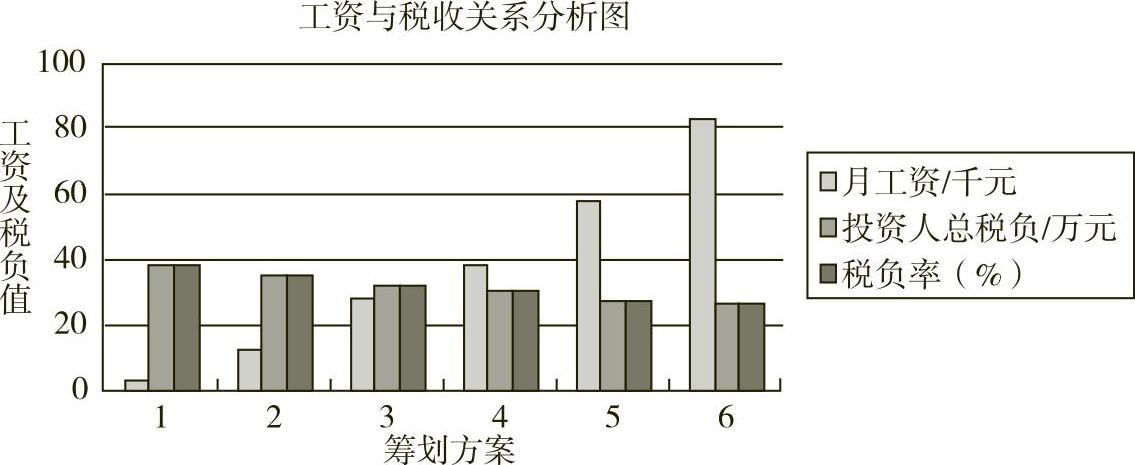

(4)筹划弹性分析。工资与总税员关系示意图如图9-11所示。

图9-11 工资与总税员关系示意图

李某以有限责任公司的形式投资,并且经过充分地筹划,其投资的税收负担率为21.32%;但是,如果李某以个人独资企业的形式投资,其投资的税收负担率为29.11%。换一句话说,李某在投资环节的税收成本的变化区间在21.32%~29.11%之间,其税收负担弹性为7.79%。

但是,在公司利润为50万元的水平下,李某一开始创办的就是有限责任公司,税收上是否进行筹划,其结果大不相同。在筹划前,其投资的税收负担率为36.64%,但是,通过筹划,其投资的税收负担率为21.32%,由此可以得到,税收筹划的贡献弹性为15.32%。

(三)高利润水平的税收负担水平测算

李某如果成立个人独资企业和成立有限责任公司所发生的费用相同,即在个人独资企业未扣除投资者费用,有限责任公司未扣除投资者工资的情况下,年度利润都为100万元。

1.筹划前的税收负担情况分析

(1)个人独资企业的税收负担水平。其个人独资企业在此利润水平下适用税率为35%,同时可以扣除投资者费用为4.2万元/年,李某则应缴纳个人所得税为

(100-4.2)×35%-1.475=32.055(万元)

也就是说,如果李某成立个人独资企业,根据现行政策,其税收负担率为

32.055÷100×100%=32.055%

(2)有限责任公司的税收负担水平。李某如果成立的是有限责任公司,为了便于比较,李某平时的工资也是每月3500元,那么需要缴纳两道税。其具体纳税情况计算如下:

1)工资的税收负担。有限责任公司的投资者如果每月发放3500元工资,全年发放42000元工资,则免缴个人所得税。

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(1000000-12×3500)×25%=239500(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(1000000-12×3500-239500)×20%=143700(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

0+239500+143700=383200(元)

最后再计算出有限责任公司合计所得税的税收负担率为

383200÷1000000×100%=38.32%

(3)分析结论。将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高6.265(38.32%-32.055%)个百分点。

在这样的情况下,显然有限责任公司的税收负担比较高。

2.筹划后的税收负担情况分析

(1)个人独资企业的税收负担水平。由于个人所得税规定得比较严格,因此几乎没有筹划的空间,其个人独资企业在此利润水平下适用税率为35%,同时可以扣除投资者费用4.2万元/年,李某则应缴纳个人所得税为

(100-4.2)×35%-1.475=32.055(万元)

也就是说,如果李某成立个人独资企业,根据现行政策,其税收负担率为

32.055÷100×100%=32.055%

(2)有限责任公司的税收负担水平。

筹划一,假设有限责任公司的投资者每月发放12500元工资,即全年发放工资15万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任分司的投资者如果发放12500元工资,则其投资者个人年度工资薪金收入应缴纳个人所得税为

[12500-3500)×20%-555]×12=14940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(1000000-12500×12)×25%=212500(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(1000000-12500×12-212500)×20%=127500(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

14940+212500+127500=354940(元)

最后再计算出有限责任公司合计所得税的税收负担率为

354940÷1000000×100%=35.49%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高3.435(35.49%-32.055%)个百分点。

筹划二,假设有限责任公司的投资者每月发放28500元工资,即全年发放工资34.2万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任公司的投资者如果每月发放28500元工资,则其投资者个人年度工资薪金收入应交个人所得税为

[(28500-3500)×25%-1005]×12=62940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(1000000-28500×12)×25%=164500(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(1000000-28500×12-164500)×20%=98700(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

62940+164500+98700=326140(元)

最后再计算出有限责任公司合计所得税的税收负担率为

326140÷1000000×100%=32.61%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平高0.555(32.61%-32.055%)个百分点。

筹划三,在新《税法》条件下,有限责任公司所发生的合理性工资可以在企业所得税前列支。有限责任公司的投资者每月发放38500元工资,即全年发放工资46.2万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任公司的投资者如果每月发放38500元工资,则其投资者个人年度工资薪金收入应交个人所得税为

[(38500-3500)×25%-1005]×12=92940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(1000000-38500×12)×25%=134500(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(1000000-38500×12-134500)×20%=80700(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

92940+134500+80700=308140(元)

最后再计算出有限责任公司合计所得税的税收负担率为

308140÷1000000×100%=30.81%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平低1.25(32.055%-30.81%)个百分点。

筹划四,假设有限责任公司的投资者每月发放58500元工资,即全年发放工资70.2万元,并且已经得到当地主管税务机关的认可。

1)工资的税收负担。有限责任公司的投资者如果每月发放38500元工资,则其投资者个人年度工资薪金收入应交个人所得税为

[(58500-3500)×30%-2755]×12=164940(元)

2)企业所得税。有限责任公司年度应缴纳企业所得税为

(1000000-58500×12)×20%=59600(元)

3)红利应缴纳个人所得税。投资者个人分红股利收入应缴纳个人所得税为

(1000000-58500×12-59600)×20%=47680(元)

作为有限责任公司,其三个纳税事项合计应缴纳个人所得税与企业所得税为

164940+59600+47680=272220(元)

最后再计算出有限责任公司合计所得税的税收负担率为

272220÷1000000×100%=27.22%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平低4.83(32.055%-27.22%)个百分点。

筹划五,假设有限责任公司的投资者每月发放83500元工资,即全年发放工资100.2万元,并且已经得到当地主管税务机关的认可。则其投资者个人年度工资薪金收入应缴纳个人所得税为

[(83500-3500)×35%-5505]×12=269940(元)

由于在此情况下公司亏损,所以,不需要缴纳企业所得税,也不存在分红问题。

最后再计算出有限责任公司合计所得税的税收负担率为

269940÷1000000×100%=26.99%

将两种性质企业的税收负担进行比较,有限责任公司的税收负担水平比个人独资企业的税收负担水平低5.065(32.055%-26.99%)个百分点。

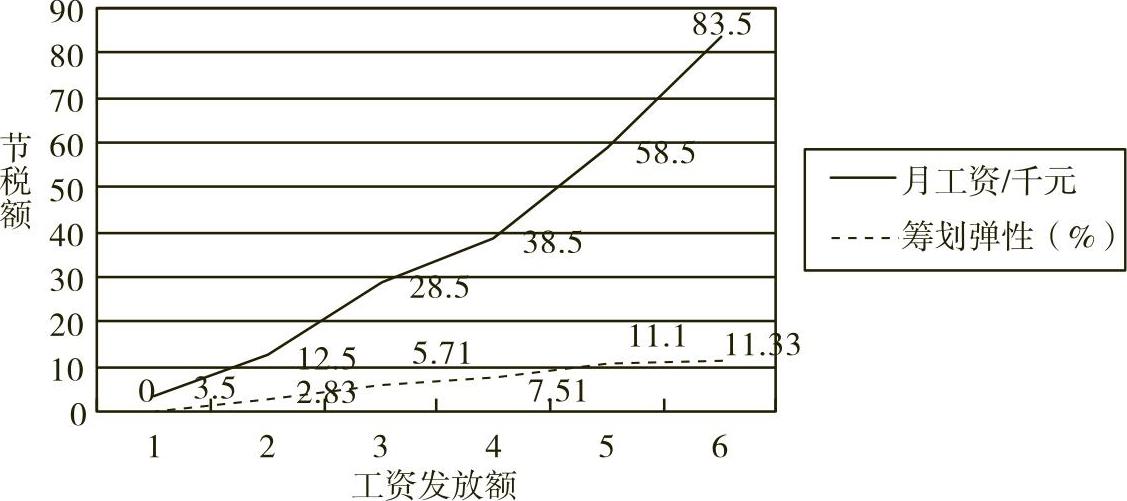

工资与税收关系如图9-12所示。

图9-12 工资与税收关系分析

利润100万元的工资筹划弹性对照如表9-6所示。

表9-6 工资筹划弹性对照表(利润100万元)

(3)阶段性筹划结论。在新税制条件下,从税收负担的角度讲,对于小规模企业而言,通过筹划,开办有限责任公司要比开办个人独资企业更划算。

(4)筹划弹性分析。在企业规模较大,盈利能力很强的条件下,李某以有限责任公司的形式投资,在没有筹划的情况下,其税收负担达到38.32%。通过筹划其投资的税收负担率为26.99%。但是,如果李某以个人独资企业的形式投资,其投资的税收负担率为32.055%。

在公司利润为100万元的水平下,李某一开始创办的就是有限责任公司,税收上是否进行筹划,其结果大不相同。在筹划前,其投资的税收负担率为38.32%,但是,通过筹划,其投资的税收负担率为26.99%,由此可以得到,税收筹划的贡献弹性为11.33%。

工资筹划弹性分析如图9-13所示。

图9-13 工资筹划弹性分析