美国股票市场

此次世界经济大萧条在美国最早的征兆出现在1928年和1929年的两个夏天。在1928年夏天,建筑活动开始下滑。1929年夏天,生产、贸易和就业整体上来讲开始出现下降的趋势;7月份以后,物价水平也加入到下降的行列中。然而,这些不好的征兆却被人们普遍忽视了,而此时的欧洲在这些指标方面则出现了更为显著的下滑,但却同样也没有引起人们的充分注意。在美国,第一个警示人们萧条即将来临并真正引起人们警觉的是纽约股票市场的崩盘。

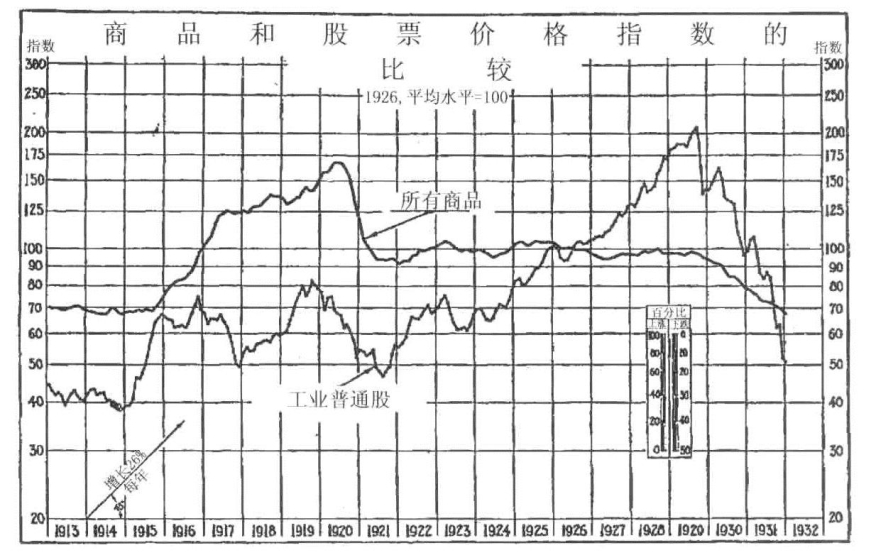

图1和图2分别给出了股票市场短期和长期的历史走势。图1表明,尽管商品价格水平保持稳定,但股票市场价格水平却持续飙升。1928年,联邦储备委员会通过多次逐步提高再贴现率试图控制这一投机风潮,一次0.5个百分点,从3.5%提高到了5%,但毫无收效。1929年8月8日,再贴现率从5%被大幅提高到6%。这使得股票市场出现了一次不祥的下跌,但下跌时间很短,随即就迅速反弹,到9月7日,市场达到了最高点。

图1

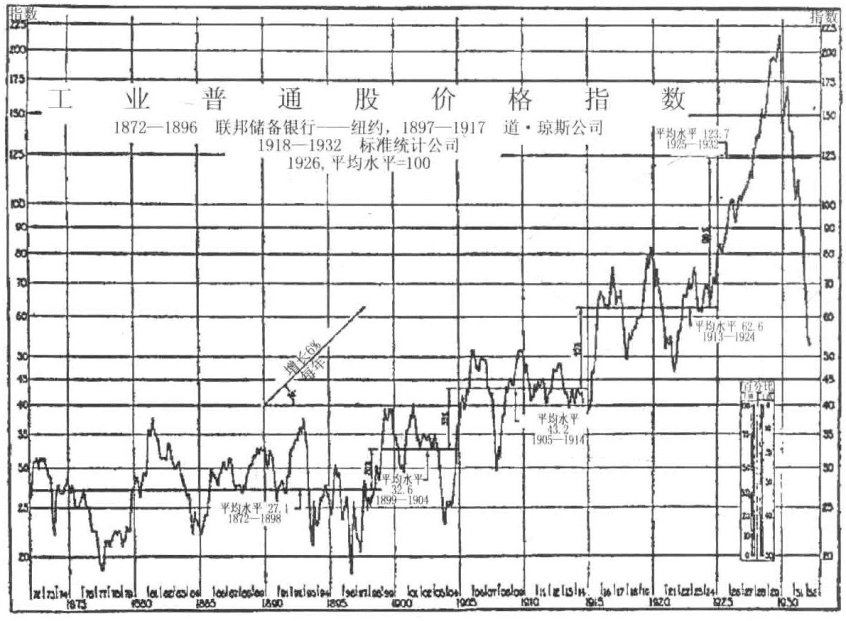

图2

经纪人贷款,或者更准确一点儿说是作为其基础的保证金账户,具有极高的不稳定性,因为债权人可以在不事先通知的情况下要求收回贷款。拥有保证金账户的人总是充满了焦虑之情。这种账户所构成的金字塔既不稳定又非常高。仅仅需要外来的一个推手便可以将贷款和价格水平送入谷底深渊。(https://www.daowen.com)

然而却出现了两个推手——全都来自英国:一个是在9月20日,另一个是在9月26日。

此时的英国股票市场也刚刚经历了一波牛市行情。在这次行情中,克拉伦斯·哈特利(Clarence Hatry)不计风险地融资收购了大量企业,结果很快,他就发现如果不采取造假的办法,他的金融帝国便难以为继了。然而,这一权宜之计在9月20日那天葬送了他——在这一天,他陷入绝望困境的消息被市场知晓,他的七家上市公司都被伦敦证券交易所暂停交易。随后,他宣布破产,而他的破产令投资者损失6,700万美元。在他于9月20日宣布破产后,持有其公司股票的投资者为了生计不得不卖掉他们在美国股市的股票。这一坏消息以及因此而导致的很多英国人在纽约股市上的卖出行为,加上其对纽约市场价格所产生的轻微的压力,构成了第一个推手。

与此同时,虽然英国此时已重新回归金本位制,但它仍在谋求从美国获得大量的黄金流入。9月26日,英格兰银行的贴现率被提高到6.5%的水平。当时的情况是,美国股票市场的价格已经相当高,以致一流股票的收益非常低。这样,英国不需要提供一个太高的利率便可以吸引那些投资于美国的英国投资者卖掉他们所持有的美国股票并将所得到的收益在伦敦出借。于是,英格兰银行的这一举措在纽约证券交易所里引发了一场抛售股票的效应。这是第二个推手。随之而来的[3]便像一个退休的纽约经纪人所说的那样:“这标志着新时代牛市的终结。”