7.3.3 子样本分析

(1)按照估值大小分类

全部样本在此间分布并不均衡,其最大值20.95,最小值1.26,均值为3.44,中值3.89,四分之一分位值和四分之三分位值分别为2.74和4.50。如表7-18所示。

表7-18 按照估值大小分类的样本特征

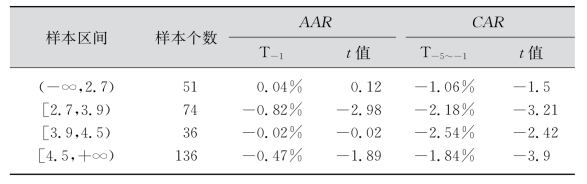

按照市净率大小将样本分为四个子集,分子集时候考虑到等分性和取整原则,(-∞,2.7),[2.7,3.9),[3.9,4.5),[4.5,+∞),相应的异常收益率如表7-19所示。从-1日的平均异常收益率AAR来看,市净率在2.7以下的上市公司在解禁事件发生前一日的异常收益为0.04%,比市净率在4.5以上的上市公司AAR更高一些,从-5日到-1日的CAR来看,也是市净率比较低的两个区间(-∞,2.7)和[2.7,3.9)的CAR稍高一些,可见,估值低的股票在解禁冲击的时候,抛售压力稍微小一些。

表7-19 按照估值分类样本区间异常收益率特征

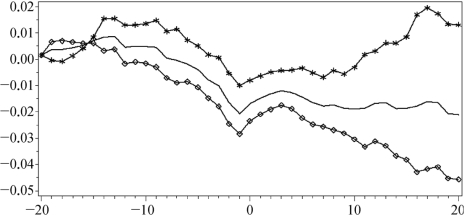

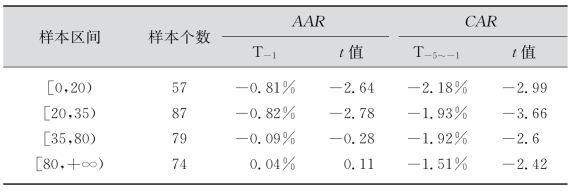

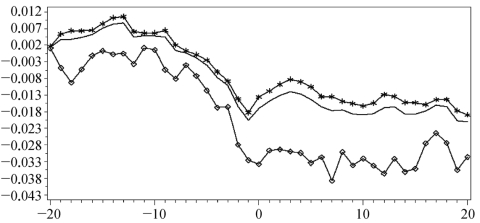

为了更清晰地看出分组的差异,以市净率大小3.9为界,分为两组,带方块的曲线表示高市净率组累积异常收益率,带星号的曲线表示低市净率组累积异常收益率,中间曲线表示市场累积异常收益率,如图7-15所示,可以明显看出,低市净率一组的累积异常收益率高于高市净率组。

(2)按照实际控制人是否为政府分类

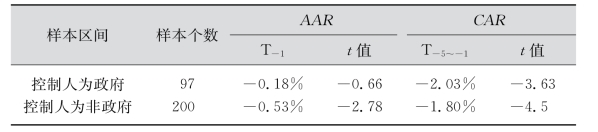

按照实际控制人分类考察样本区间异常收益率特征,从-1日的AAR来看,实际控制人为政府的大于非政府控制的上市公司,但不够显著,从-5到-1天的累积异常收益率CAR上看,实际控制人为政府的企业股价累积异常收益率要低于控制人为非政府的上市公司,这和我们设想的有所出入,有可能是窗口期过短的原因导致。见表7-20。

图7-15 按估值分组事件日前后累计异常收益率

表7-20 按照实际控制人分类样本区间异常收益率特征

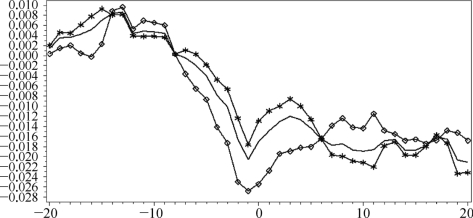

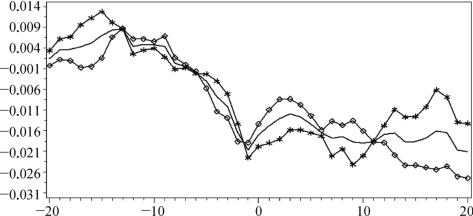

我们把这两个样本区间作为两组,分别画出累积异常收益率CAR图(见图7-16),其中带方块的线表示政府为实际控制人的上市公司股价CAR图,带星号线表示非政府为实际控制人的上市公司CAR图,可以看出,虽然政府控制的上市公司在解禁前后几天CAR显著低于非政府控制的上市公司,但是,解禁后政府控制的上市公司CAR能稳定持续反弹,而非政府控制的上市公司稍作反弹后又开始扩大跌幅,说明政府控制的上市公司从长期来看,股价还是比非政府控制的上市公司更为稳定。

图7-16 按是否政府控制分组的事件日前后累计异常收益率

(3)按照供给冲击大小进行样本分类

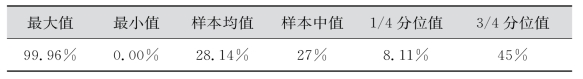

全部样本在此间分布并不均衡(见表7-21),最大值为99.96%,最小几乎为0,其均值为28.14%,中值为27%,四分之一分位值和四分之三分位值分别为8.11%和45%。

表7-21 按照供给冲击大小分类的样本特征

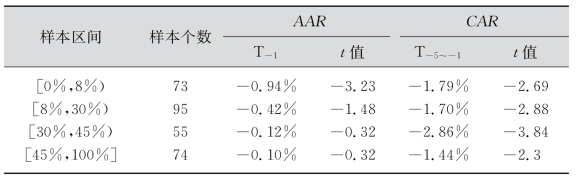

按照供给冲击大小将样本分为四个子集,分子集时候考虑到等分性和取整原则,[0%,8%),[8%,30%),[30%,45%),[45%,100%],相应的异常收益率如表7-22所示。

表7-22 按照供给冲击分类样本的异常收益率特征

从-1日的平均异常收益AAR来看,没有显示异常收益率与冲击大小有显著同比增长关系,而且统计上平均异常收益AAR也不显著,-5到-1天的CAR发现与供给冲击有一定递增关系。供给冲击达到30%以上到45%以下的这个区间,CAR明显出现较大幅度的下跌,统计上也更为显著,但是,供给冲击在45%以上上市公司股价并没有出现最大的跌幅,和设想的有所出入。

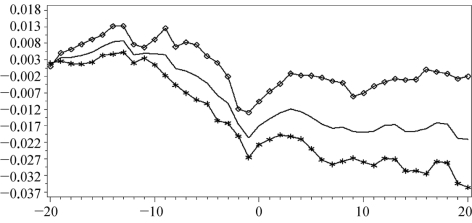

下面以达到30%的供给冲击为界,分为两组,30%以上的CAR用带方块的线条表示,30%以下一组CAR用带星号线条表示,中间普通曲线表示整个样本的CAR。结果显示,供给冲击大的一组CAR一直高于供给冲击小的一组,代表解禁供给冲击大并没有给股价造成显著影响。见图7-17。

图7-17 按冲击大小分组的事件日前后累计异常收益率

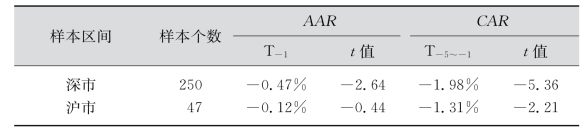

(4)按照交易所不同进行样本分类

按照板块分类,深圳市场250个样本在-1日AAR明显低于上海市场,统计上也更为显著;另一方面,-5到-1天CAR深圳市场明显低于上海市场,达到-1.98%,统计也更为显著。这说明深圳市场对冲击的反应更为敏感,也有可能是深圳市场有着更多的小市值股票的关系。(https://www.daowen.com)

表7-23 按照沪深板块分类样本的异常收益率特征

我们按照沪市和深市样本分别画出CAR图,见图7-18,带方块的线条表示上海市场的累积异常收益率,带星号的线条表示深圳市场的累积异常收益率,中间普通线条代表全样本的累积异常收益率,我们可以看出,虽然上海市场在解禁前累积异常收益率CAR低于深圳市场,但是解禁之后上海市场CAR出现反弹,而深圳市场CAR出现持续下跌的状态。

图7-18 按沪深板块分组的事件日前后累计异常收益率

(5)按照市值大小进行样本分类

总市值最大的为22 218.75亿元,市值最小的为6.89亿元。全部样本在此间分布并不均衡,其中均值为94.91亿元,中值为35.71亿元,四分之一分位值和四分之三分位值分别为22.49亿元和78.14亿元,如表7-24所示。

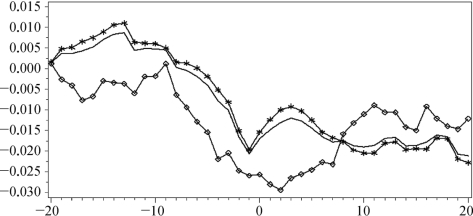

表7-24 按照总市值大小分类的样本特征(单位:亿元)

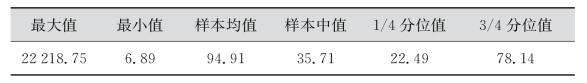

按照总市值把样本分为四个子集,分子集时考虑等分性和取整原则,[0,20),[20,35),[35,80),[80,+∞),相应的异常收益率如表7-25所示。

表7-25 按照总市值分类样本的异常收益率特征

从表7-25的AAR看,市值小于35亿元的平均异常收益率AAR明显更小一些,统计上也更为显著,市值在35亿元以上的上市公司平均异常收益率AAR没有明显变化,从-5到-1日CAR值来看,35亿元以下的小市值股票受到供给冲击时,累计异常收益率明显最小,统计也最为显著。80亿元市值以上的股票中,累积异常收益最大,说明面临供给冲击时,市值大的股票更为抗跌。

下面以35亿元为界,分为两组,分别画出CAR图(图7-19),其中,带方块的线条表示35亿元以上的上市公司,带星号的线条表示35亿元以下的上市公司,中间普通曲线代表所有样本的CAR,从图中可以看出,大市值的上市公司在解禁后的10天内明显比小市值的上市公司抗跌,但是10天以后,小市值的上市公司反弹更快,而大市值的上市公司还将保持持续阴跌的趋势。

图7-19 按市值分组的事件日前后累计异常收益率

(6)按照市况进行样本分类

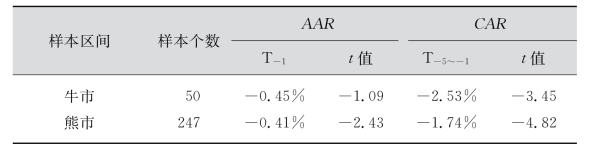

以2009年8月4日为界,分为前后两段走势,2009年8月4日以前,市场处于一个较大的反弹之中,我们可以认为是一个小牛市状态,上证综指达到3 478点,深成指达到13 929点;2009年8月4日以后,市场处于绵绵下跌的熊市状态。从-1日的平均异常收益率AAR来看,牛市和熊市并无明显差异,从-5日到-1日的CAR来看,牛市中解禁股的异常跌幅明显比熊市要大一些,这一点和股改限售股解禁是同样的情形。见表7-26。

表7-26 按照市况分类样本的异常收益率特征

下面把这两个样本区间分为两组,分别画出牛市组和熊市组的CAR图(图7-20),其中带方块的线条表示牛市组的CAR图,带星号的线条表示熊市组的CAR图,中间的普通曲线表示全样本的CAR图,从图中可以清晰地看出,牛市的累积异常收益率CAR要比熊市的低,也就意味着在牛市受到的供给冲击更大一些。

图7-20 按市况分组的事件日前后累计异常收益率

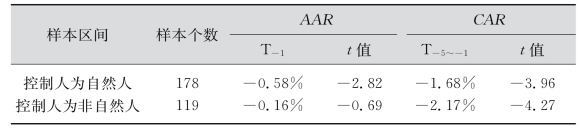

(7)按照是否自然人控制进行样本分类

按照实际控制人是否为自然人,把样本分为两个区间,其中实际控制人为自然人的样本个数为178个,实际控制人为非自然人的样本个数119个。从-1日平均异常收益AAR来看,实际控制人为自然人的上市公司跌幅显然比非自然人控制的上市公司要大,而且更为显著,但是从-5日到-1日的累积异常收益率CAR来看,实际控制人为自然人的股价累积异常收益率反而比非自然人控制的上市公司股价跌幅小一些。见表7-27。

表7-27 按照是否自然人分类样本的异常收益率特征

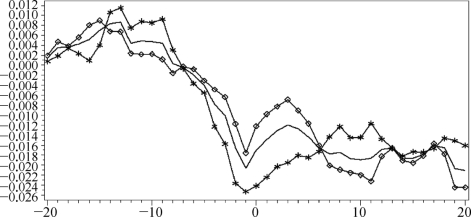

下面按照样本区间画出分组对照图(图7-21),其中带方块的线条表示自然人控制的上市公司累积异常收益CAR图,带星号的线条表示非自然人控制的上市公司累积异常收益CAR图,中间的普通曲线表示全样本的CAR图,从图中可以看出,在解禁日前,非自然人控制的上市公司股价异常收益下跌更大,自然人控制的上市公司异常收益下跌相对较小,但是,解禁之后,非自然人控制的上市公司累积异常收益CAR逐步反弹,而自然人控制的上市公司稍做反弹之后又开始下跌,这就说明了,自然人控制的上市公司虽然在解禁日前后暂时相对稳住了股价,但是股东出售股份的动力还是比较大,后续反弹乏力。

图7-21 按是否自然人控制分组的事件日前后累计异常收益率