企业年金所得税

2025年09月26日

四、企业年金所得税

根据《关于企业年金、职业年金个人所得税有关问题的通知》(财税〔2013〕103号)的规定,企业年金关于个人所得税的相关规定如下:

(一)企业年金缴费的个人所得税处理

1.单位为在本单位全体职工缴付的企业年金单位缴费部分,在计入个人账户时,个人暂不缴纳个人所得税。

2.个人缴付的年金个人缴费部分,在不超过本人缴费工资计税基数的4%标准内的部分,暂从个人当期的应纳税所得额中扣除。

3.超过上述标准缴付的年金单位缴费和个人缴费部分,应并入个人当期的工资、薪金所得,依法计征个人所得税。

4.企业年金个人缴费工资计税基数为本人上一年度月平均工资。月平均工资超过职工工作地所在设区城市上一年度职工月平均工资300%以上的部分,不计入个人缴费工资计税基数。

(二)年金基金投资运营收益的个人所得税处理

年金基金投资运营收益分配计入个人账户时,个人暂不缴纳个人所得税。

(三)领取年金的个人所得税处理

1.个人达到国家规定的退休年龄后领取的年金,全额按照“工资、薪金所得”项目适用的税率,计征个人所得税;

2.对个人因出境定居而一次性领取的年金个人账户资金,或个人死亡后,其指定的受益人或法定继承人一次性领取的年金个人账户余额,允许领取人将一次性领取的年金个人账户资金或余额按12个月分摊到各月,就其每月分摊额计算缴纳个人所得税。对个人除上述特殊原因外一次性领取年金个人账户资金或余额的,则不允许采取分摊的方法,而是就其一次性领取的总额单独作为一个月的工资薪金所得计算缴纳个人所得税。

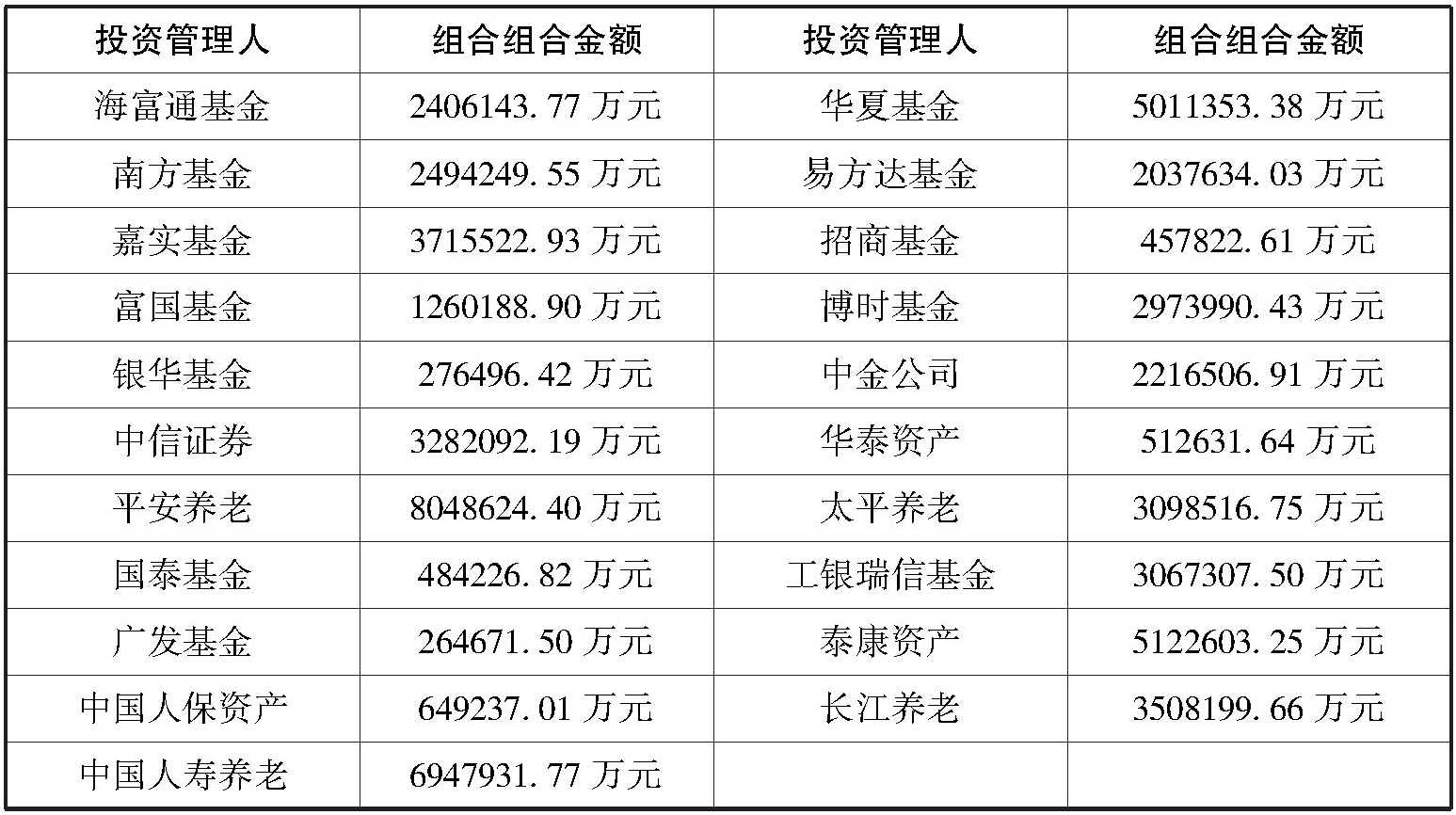

附件:2013年企业年金基金管理机构业务情况表[5]

表一 法人受托管理情况

表二 账户管理情况

表三 托管情况

表四 投资管理情况